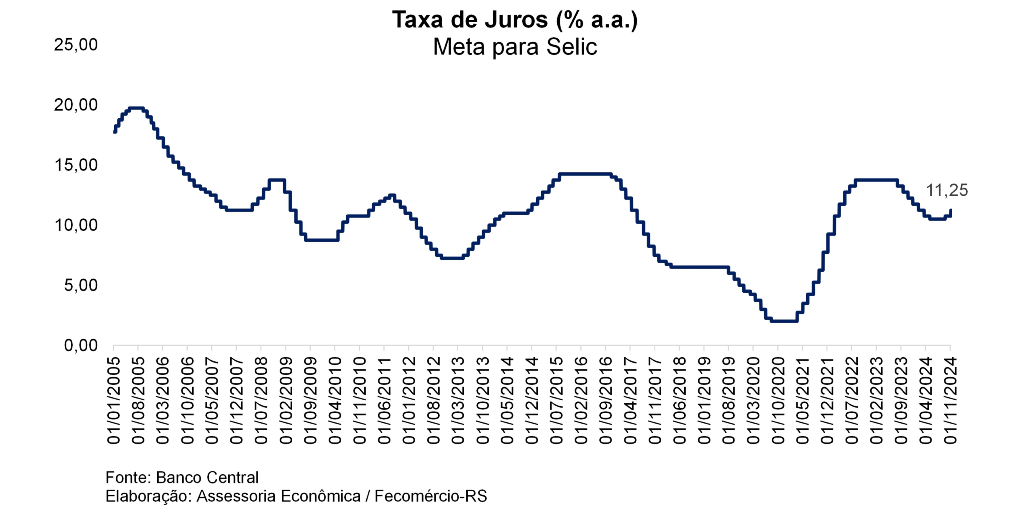

Na quarta-feira, dia 6 de novembro de 2024, o Comitê de Política Monetária (Copom) do Banco Central do Brasil (Bacen) decidiu, por unanimidade, pela elevação da taxa básica de juros em 0,50 p.p., acelerando o ciclo de alta iniciado na reunião passada. Dessa forma, a Selic passa a ser de 11,25% a.a..

A decisão do Copom já havia sido amplamente antecipada pelo mercado. O cenário internacional continua delicado, os dados de atividade e de mercado de trabalho mostram uma economia muito resiliente, mas que gera pressões em preços, e a condução da política fiscal tem contribuído muito para a desancoragem das expectativas. Na decisão de ontem, o comunicado apenas confirmou essa leitura de cenário.

Ao divulgar sua decisão, o comitê ressaltou que o ambiente externo permanece desafiador para as economias emergentes. A leitura permanece a mesma do comunicado da decisão anterior. Nos EUA, há ainda muitas dúvidas quanto à evolução da atividade econômica e da inflação e, consequente, da intensidade de resposta do FED. Ainda que a maior parte dos bancos centrais das principais economias do mundo esteja comprometida com o alcance da meta de inflação, o cenário atual é notadamente marcado por uma menor sincronia das políticas monetárias entre os países.

No cenário interno, por sua vez, tanto as medidas de inflação cheia quanto os núcleos permanecem acima da meta, bem como as projeções seguem altistas e as expectativas desancoradas. Na avaliação do balanço de riscos do Banco Central permanece um desiquilíbrio favorável à alta de inflação e de suas expectativas. Entre os principais riscos altistas, o Copom destaca a desancoragem das expectativas de inflação por períodos mais longos que o previsto, um processo de inflação de serviços mais intenso, em função de um hiato do produto mais apertado, e a possibilidade de a conjunção de políticas econômicas internas e externas que gerem inflação, através, por exemplo, de uma depreciação cambial mais longeva. Ainda que não faça parte do comunicado do Copom, é consenso entre economistas que a eleição do presidente Trump nos EUA tem um viés inflacionista à economia americana, com consequências sobre a dinâmica de juros daquele país e de desvalorização cambial para outras moeda, incluindo o real. As dúvidas se dão na intensidade e temporalidade desses efeitos. Já nos riscos de baixa, também permanecem os mesmos do comunicado anterior: uma desaceleração global da atividade mais acentuada do que o esperado e também a possibilidade de os efeitos da política monetária serem mais fortes do que o esperado na economia global.

O comitê elevou o tom ao se referir à política fiscal como um ponto relevante de preocupação, atribuindo a ela a dinâmica de deterioração recente das expectativas da inflação e a elevação recente de prêmios de risco dos ativos financeiros.

Ainda que indesejada pela sociedade, a elevação da Selic, mas principalmente, o comprometimento do comitê em persistir numa política de alcance da meta de inflação, são elementos relevantes para a garantia da credibilidade da política monetária. Da mesma forma do que na decisão anterior, a definição da alta de 0,5 p.p. por unanimidade, a partir de um comitê que conta atualmente com 4 dos 9 membros instituídos pelo atual governo e com a presença do futuro presidente da instituição, também ajuda a reduzir ruídos quanto às definições de política monetária no próximo mandato.

Por fim, o comunicado indicou que o cenário de referência do Banco Central projeta taxas de inflação de 4,6% para 2024, 4,0% para 2025 e 3,6% para o 2º trimestre de 2026. Este cenário considera um câmbio de R$5,75/US$, bandeira amarela para a energia elétrica em dezembro de 2024 e dezembro de 2025, e o preço do petróleo seguindo aproximadamente a curva futura pelos próximos seis meses, com aumento de 2% ao ano posteriormente. Assim, dado o cenário de referência e o tom do comunicado, são esperadas um ciclo de alta que atinja taxa de juros maiores e que fiquem altas por mais tempo.